在我国人口结构逐渐老龄化的背景下,国内就业人口数量增长放缓,导致劳动力供给紧张,用工成本一直上升...

在我国人口结构逐渐老龄化的背景下,国内就业人口数量增长放缓,导致劳动力供给紧张,用工成本一直上升。相比人类视觉, 机器视觉优势显著,随着全球新一轮科技革命浪潮的兴起,机器视觉行业迎来迅速增加期。

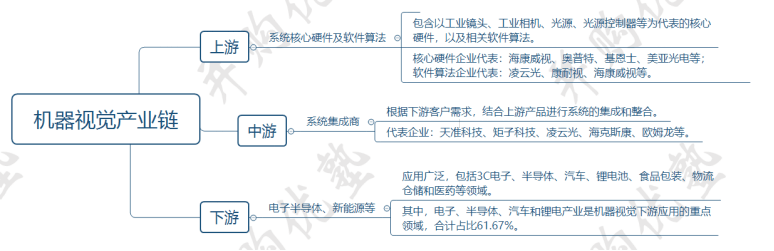

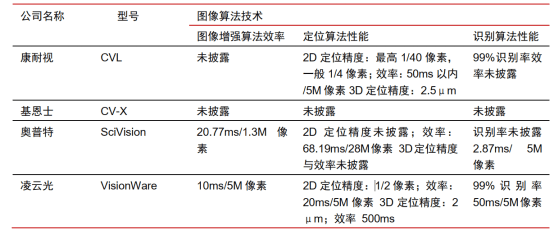

上游——系统核心硬件、软件算法。包含以工业镜头、工业相机、光源和光源控制器等为代表的核心硬件,以及相关软件算法。系统硬件代表公司有海康威视、奥普特、基恩士、美亚光电等,软件算法代表企业主要有凌云光、康耐视、海康威视等。

中游——系统集成商。根据下游客户的真实需求,结合上游产品做系统的集成和整合。代表企业有天准科技、矩子科技、凌云光、海克斯康、欧姆龙等。

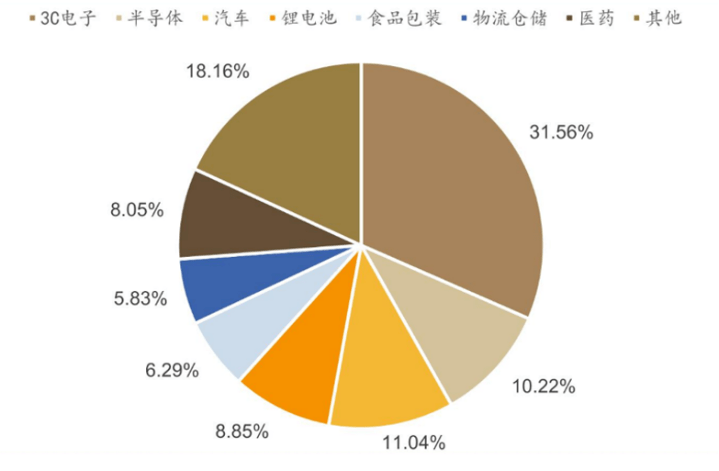

下游——应用广泛,包括3C电子、半导体、汽车、锂电池、食品包装、物流仓储和医药等领域。其中,电子、半导体、汽车和锂电产业是机器视觉下游应用的重点领域,合计占比61.67%。

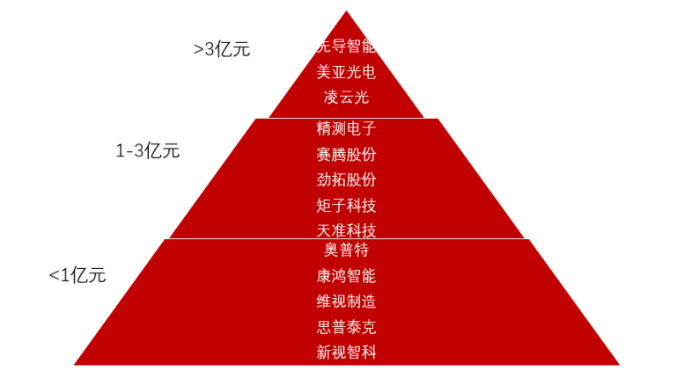

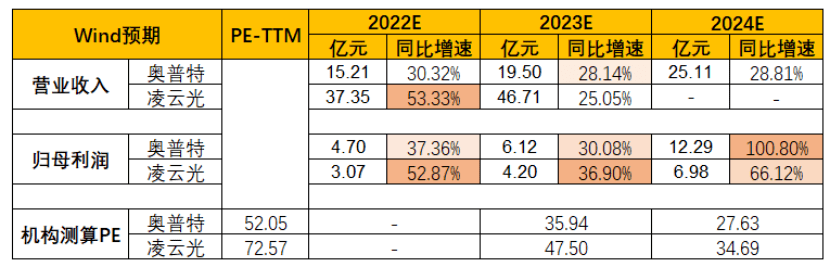

奥普特(浙江省,东莞市)——2022年,实现营业收入11.41亿元,同比-16.07%;实现归母净利润3.25亿元,同比+7.26%。

凌云光(北京市)——业绩快报显示,2022年,实现营业收入27.50亿元,同比+12.88%;实现归母净利润2.01亿元,同比+16.88%。

机器视觉,是一种应用于工业和非工业领域的硬件和软件组合,它基于捕获并处理的图像,为设备执行其功能提供操作指导。

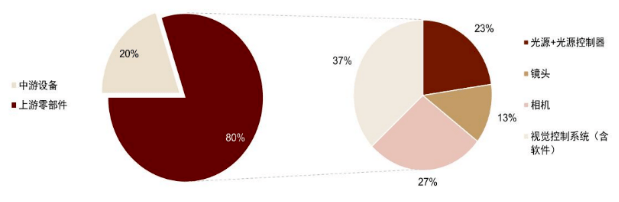

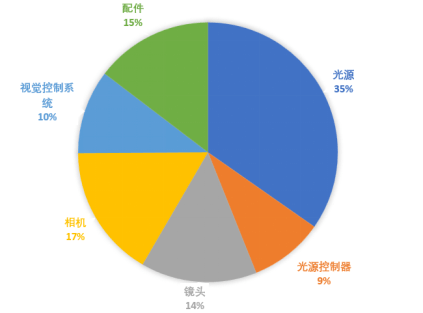

机器视觉产业链的核心环节最重要的包含视觉控制管理系统、工业相机、光源及控制器、镜头等,价值量占比分别为35.30%、25.73%、23.32%、15.65%。

从国产化率来看:光源及控制器(90%)镜头(80%)相机(70%)视觉控制管理系统(本土仅少数企业拥有自研算法库)。

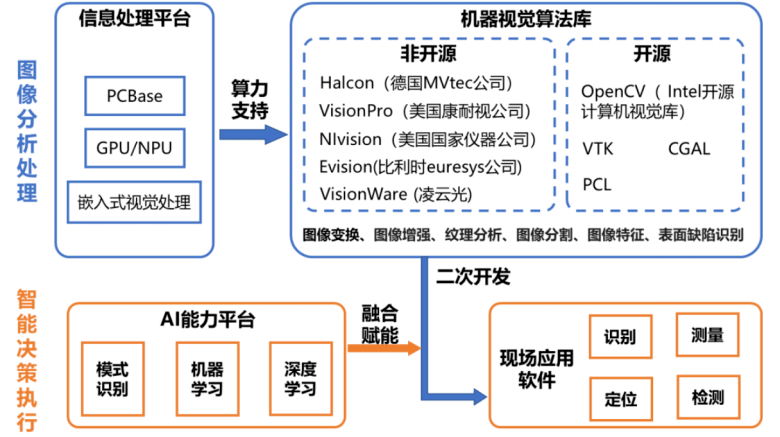

视觉控制管理系统——负责对成像结果做处理分析,核心为视觉处理分析软件, 通过图像处理算法,完成对被测物的识别、定位、测量、检测等功能。视觉处理分析软件大体上分为两类:一类是底层算法,主要由美、德等国主导。另一类是二次开发的软件包,是专门实现某些功能的应用软件,目前国内机器视觉软件大多分布在在二次开发的软件包。

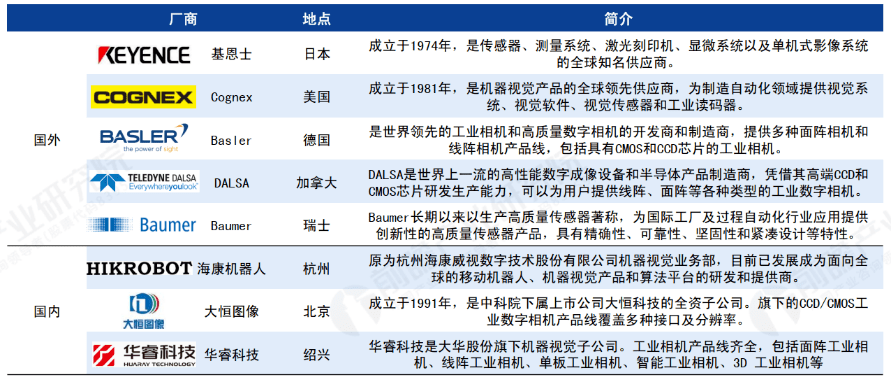

工业相机——功能是将待测物体转换成计算机中的数字图像。其中图像传感器是核心部件,当前图像传感器大致上可以分为电荷耦合器件(CCD)和互补金属氧化物半导体(CMOS)两种。CMOS 传感器在工业图像处理的众多领域正逐步取代 CCD 传感器。

目前, 欧美厂商占据了全球工业相机的主导地位,中国工业相机行业主要布局于中低端市场,而在高分辨率、高速的高端工业相机领域仍以进口品牌为主。

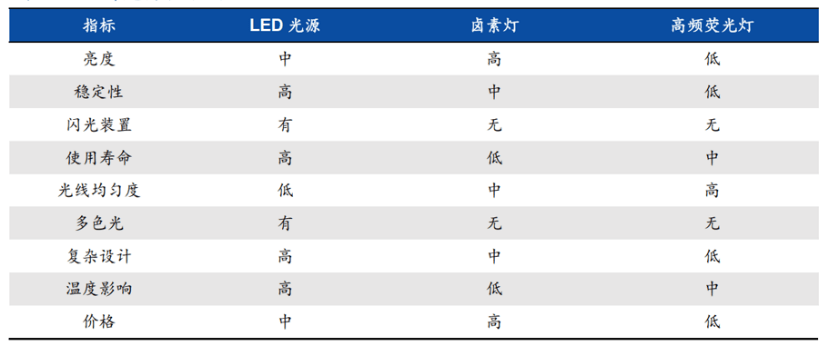

光源及控制器——功能是给目标物体提供稳定的光照环境,光源对于机器视觉的图像质量极为关键,合适的光源能够降低图像处理算法分割和识别的难度,同时提高系统的定位和测量的精度。目前,国内外的光源技术相对成熟,是机器视觉产业链中国产化较充分的环节。

目前机器视觉系统所使用的光源主要有LED光源、卤素灯和高频荧光灯三种,LED光源凭借节能、常规使用的寿命长、响应速度快、综合性价比高等优点,目前是较为常用的光源。

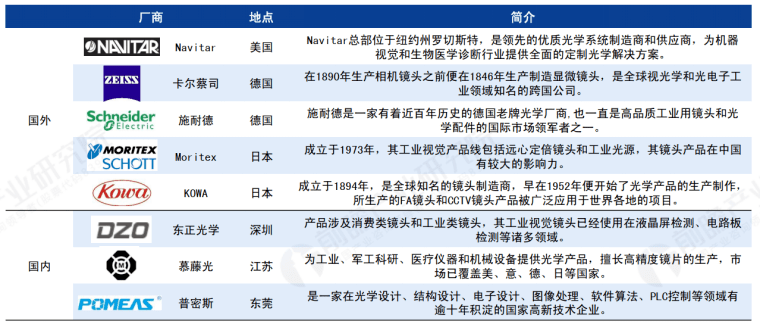

镜头——功能是将远距离发出或反射的光,通过光路聚集到相机的图像传感器。镜头的参数主要有焦距、视场、工作距离、分辨率、景深等,与普通镜头相比,工业镜头要求更高的清晰度,更强的光谱透射能力。

在镜头领域,2008年之前国内市场基本被日本、德国品牌所垄断。近年来,国内厂商增长较快,主要从中低端市场切入,凭借高性价比优势具有一定竞争力,但在高端市场仍主要依赖进口。

从2022年总收入体量来看,凌云光(27.50亿元)奥普特(11.41亿元)。

在机器视觉2021年相关收入方面,凌云光(15.11亿元)奥普特(8.75亿元)。

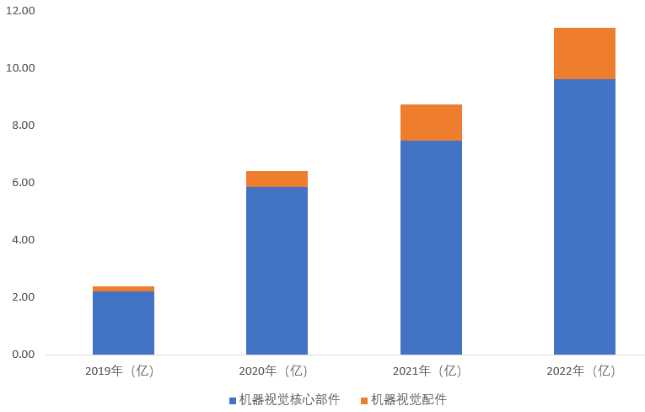

奥普特——目前收入构成中,机器视觉核心部件、机器视觉配件分别占比84.45%、15.55%。

机器视觉核心部件业务包括光源及光源控制器、相机、镜头、视觉控制管理系统,涉及机器视觉所有核心零部件环节。2021年收入构成中,分别占比44%、17%、14%、10%。

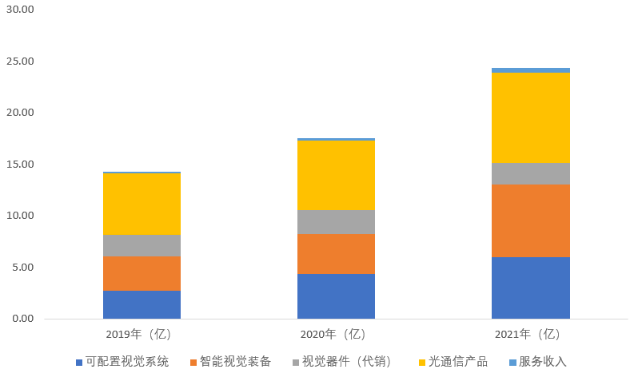

凌云光——目前收入构成中,机器视觉、光通信和服务收入,分别占比62.03%、36.12%、1.85%。

在机器视觉领域,公司产品最重要的包含智能视觉装备、可配置视觉系统和代理销售的视觉器件,分别占主要经营业务收入29.00%、24.71%、8.33%。其中,可配置视觉系统是标准化产品,智能视觉装备是针对具体应用场景定制的整套解决方案。

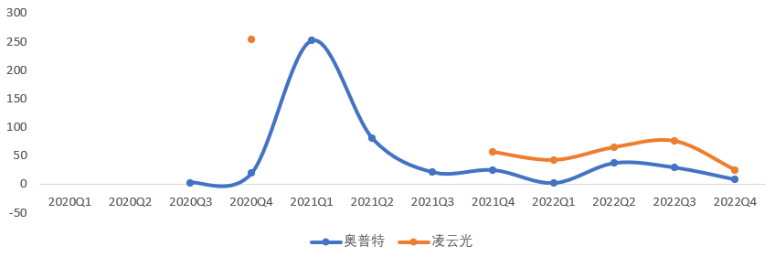

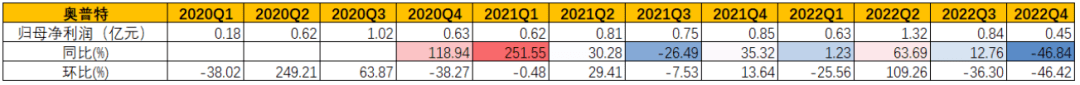

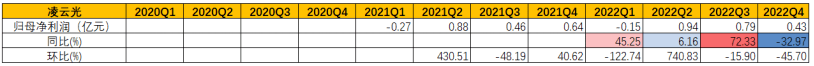

接下来,我们把近12个季度公告的利润增速,以及近期的单季度利润增长情况,做拆解:

对增长态势有所感知后,我们接着再将各家公司的收入和利润情况拆开,看新一季度数据。

奥普特——2022年,实现营业收入11.41亿元,同比-16.07%;实现归母净利润3.25亿元,同比+7.26%。

2022Q4,归母净利润同比下滑较大,主要是公司在本期确认了3342万元股份支付费用,影响了当期利润。

凌云光——业绩快报显示,2022年,实现营业收入27.50亿元,同比+12.88%;实现归母净利润2.01亿元,同比+16.88%。

2022Q4,归母净利润同比下滑较大,主要是,公司参股的公司长光辰芯于第四季度实施了员工持股计划,依据其近一次股权转让价格确定的公允市价,长光辰芯会产生较大金额的股份支付,依据权益法核算会降低公司当期净利润约0.37亿元。

一、净利润现金含量——奥普特近三年净现值长期处在较低水平,主要是公司拓展的新能源客户账期拉长,应收账款周转天数变长,从2018年的104.06一路攀升至2021年的161.60所致。

凌云光净现值波动较大,主要是公司应收款项波动较大所致。2021年净现值变负,主要是1)销售回款进度滞后于营业收入进度,应收账款等经常性应收项目有所增加; 2)提前进行备货,存货余额有所增加。

奥普特2021年毛利率会降低,主要是毛利率较低的新能源收入占比提升,拉低公司整体毛利率水平。

凌云光2022年毛利率回升,主要是公司较高毛利率的智能视觉装备和可配置视觉系统业务占比提升,抬高整体水平所致。

细分来看,两家公司毛利率差距是因为双方业务结构和所处产业链位置不同所致。从分产品毛利率来看,奥普特主营机器视觉核心部件及配件,处于产业链上游,毛利率更高;凌云光主营集成系统,毛利率相对较低。

从成长性来看,中游预期增长率较高,主要是中游集成商在下游完成布局后,尝试逐步向上游底层开发延伸,进行核心软硬件的进口替代。

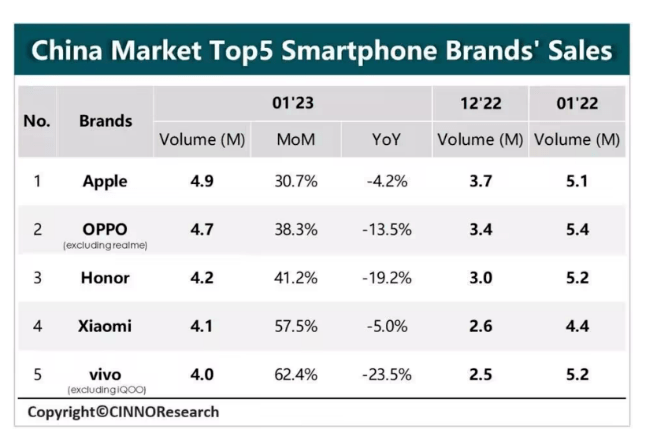

1)智能手机出货量——根据CINNOResearch数据,2023年第一季度,中国市场智能手机TOP5销量为0.22亿部,同比下滑13.44%。

根据美光科技3月底发布的Q2业绩指引,目前半导体库存处于低位,预计未来几个月,在AI的加快速度进行发展下,将推动内存和存储消耗市场的显著增长。

在DRAM方面,美光、SK 海力士已经启动减产,价格预计在Q2跌幅收窄;NAND Flash方面,集邦咨询预估,今年Q2均价下跌幅度收敛至5%~10%;Nor Flash方面,根据正能量电子网,旺宏部分料号的市场行情报价已在3月实现环比增长。

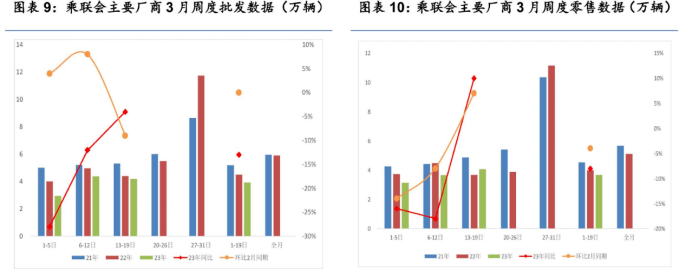

3)新能源汽车销量——根据乘联会公布周度数据,3月1-19日,新能源车市场零售24.6万辆,同比去年同期增长15%,较上月同期增长11%,全国乘用车厂商新能源批发26.7万辆,同比去年同期增长28%,较上月同期下降9%。截至2月份,新能源汽车批发渗透率达30.6%,零售渗透率达 31.6%。

根据中国机器视觉产业联盟数据,中国机器视觉行业销售额2018~2021年CAGR达 19.02%。

机器视觉的下游,目前大多数都用在消费电子、汽车、半导体、锂电池领域,市场占有率占比分别为31.6%、11%、10.2%、8.9%,合计占比61.7%。

中国机器视觉市场空间=消费电子领域应用*(1+消费电子应用增速)+汽车领域应用*(1+汽车应用增速)+半导体领域应用*(1+半导体应用增速)+锂电池领域应用*(1+锂电池应用增速)+其他领域领用